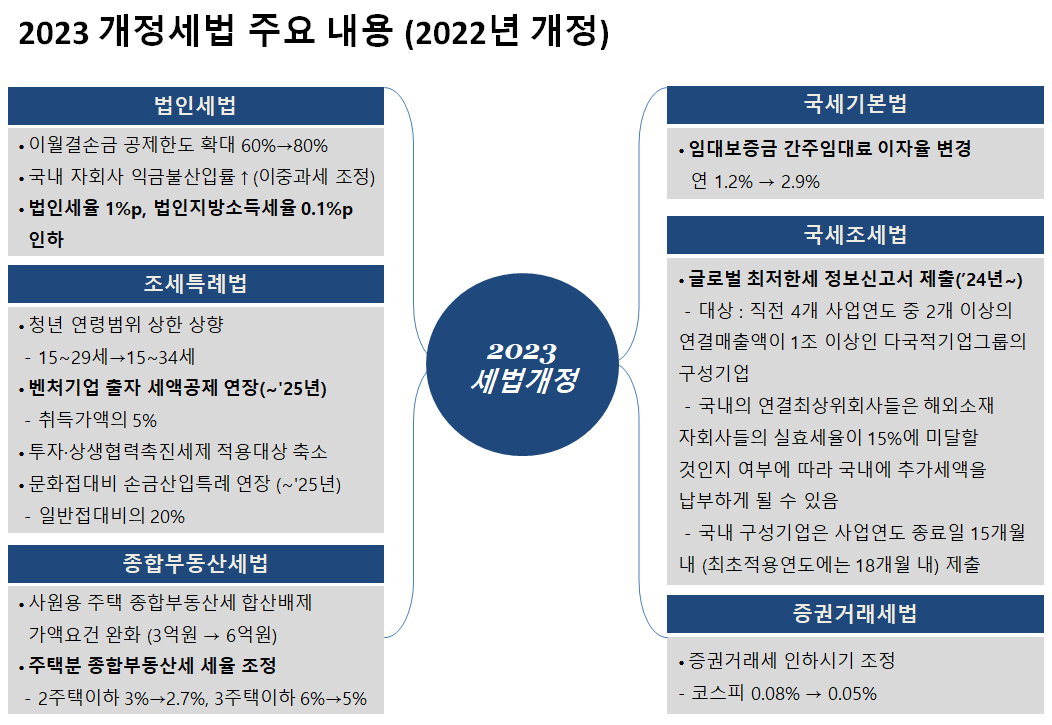

<법인세법(법인세 분야)>

1. 이월결손금 공제한도 상향 (60% → 80%)

- 일반법인, 연결법인, 합병·분할 법인, 외국법인 : 각 사업연도 소득의 60% → 80%

- 중소기업 : 소득의 100%

2. 국내 자회사 배당금 이중과세 조정 합리화

- 2023.1.1. 이후 받는 수입배당금액 적용

3. 기부금 및 접대비 명칭 변경

- 소득의 50% 한도 손금(필요경비) 산입 기부금 : 특례기부금

(국가, 지자체, 국방헌금, 이재민 구호 금품 등)

- 소득의 10%(20%) 한도 손금(필요경비) 산입 기부금 : 일반기부금

(사회복지・문화・예술・교육・종교・자선・ 학술 등 공익성을 고려하여 대통령령으로 정하는 기부금)

- 접대비 → 기업업무추진비

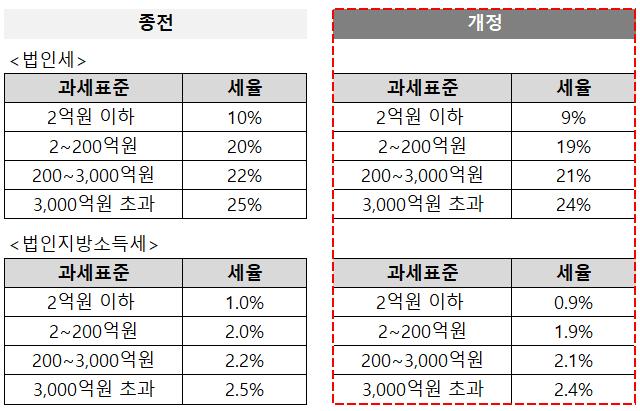

4. 법인세 세율 인하

<법인세법(국제조세 분야)>

1. 해외자회사 배당금 익금불산입 도입 - 익금불산입률 95%

- 해외자회사 요건 : 지분율 10% 이상, 배당기준일 현재 6개월 이상 보유

2. 간접외국납부세액공제 적용대상 해외자회사 요건 완화 (지분율 25%이상 → 10% 이상)

3. 외국법인 연락사무소 매입처별 계산서합계표 제출의무 신설

<국세기본법·국세징수법>

1. 국세 환급가산금, 부동산 임대보증금 간주임대료 등 산정 시 적용되는 이자율 조정 (연 1.2% → 2.9%)

- 국세 환급가산금, 주택임차자금차입금 2023.3.20. 이후 분부터 적용

<국세조세조정에 관한 법률>

1. 국제거래 관련 자료제출 면제요건 신설

- 국제거래 관련 자료 : ① 국제거래명세서 ② 국외특수관계인의 요약 손익계산서 ③ 정상가격 산출방법신고서

- 면제 범위

1) 국제거래명세서 면제

개별기업보고서・통합기업보고서를 제출하는 경우

(추가) 국외특수관계인과의 재화거래금액 합계 5억 원 이하, 용역거래금액 합계 1억 원 이하,

무형자산거래금액 합계 1억원 이하

2) 요약손익계산서 면제

국외특수관계인과의 재화거래금액 합계 10억 원 이하・용역거래금액 합계 2억 원 이하,

(추가) 무형자산거래금액 합계 2억원 이하

3) 정상가격 산출방법 신고서 면제

전체 재화거래금액 합계 50억 원 이하・ 용역거래금액 합계 10억 원 이하

(추가) 무형자산거래금액 합계 10억원 이하

국외특수관계인별 재화거래금액 합계 10억원 이하・용역거래금액 합계 2억 원 이하

(추가) 무형자산거래금액 합계 2억원 이하

* 해당 과세연도 매출액이 1천억 원을 초과하고,

국외특수관계인과의 해당 과세연도 재화・용역・무형자산・대차거래 규모 합계액이 500억 원을 초과하면

개별 기업보고서・통합기업보고서 제출 의무

2. 해외현지법인명세서등 자료제출 의무자 명확화

- 해외현지법인 지분을 양도하거나 해외현지법인이 청산하여 해외직접투자에 해당하지 않게 된 경우에도

해당연도까지는 제출 의무 부담

3. 글로벌최저한세

- 대상 : 직전 4개 사업연도 중 2개 이상의 연결매출액이 7.5억 유로(약 1조 원) 이상인 다국적기업그룹의 구성기업

- 글로벌최저한세정보신고서 제출 의무

국내 구성기업은 사업연도 종료일 15개월 내(최초적용연도에는 18개월 내) 글로벌최저한세정보신고서 제출

자료제출의무 불이행 시 1억 원 이하 과태료 부과

<종합부동산세법>

1. 사원용 주택 종합부동산세 합산배제 가액요건 완화 (공시가격 3억 원 이하 → 6억 원 이하)

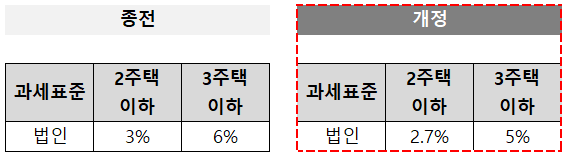

2. 주택분 종합부동산세 세율 조정

<부가가치세법>

1. 외국법인 연락사무소와 거래 시 세금계산서 발급 의무

- 2023.7.1. 이후 재화 또는 용역을 공급하는 분부터 적용

2. 매출에누리와 판매장려금 간 착오로 인한 세금계산서 발급 오류에 대해서도 매입세액공제 허용

- 매출에누리를 판매장려금으로 보아 공급가액에 포함한 경우로 한정

3. 의제매입세액공제 신청 시 제출서류에 매입자발행계산서합계표 추가

- 2023.7.1. 이후 거래에 대한 계산서 발급분부터 적용

4. 부동산 임대보증금에 대한 간주임대료 산정 이자율 조정 (연 1.2% → 2.9%)

- 간주임대료 : 월세 임대료를 받는 임대사업자와의 과세형평성을 위해 보증금 등에 대해서는

정기예금이자율에 해당하는 금액만큼은 임대료로 간주

<조세특례제한법(법인세법 분야)>

1. 중소기업특별세액감면 적용기한 연장 (적용기한 2025.12.31)

2. 상생결제 지급금액에 대한 세액공제 적용기한 연장 (적용기한 2025.12.31)

3. 청년 연령범위 확대 (15~29세 → 15~34세)

4. R&D비용 세액공제 대상 인력개발비 범위 확대 (대학(원) 계약학과 운영비용 추가)

5. 근로소득증대세제 재설계 (적용기한 2025.12.31)

- 적용요건 : 당해연도 임금 증가율 〉 직전 3년 평균임금 증가율

- 대기업을 적용대상에서 제외

- (중소기업 적용특례) 중소기업은 임금 증가율이 3.2% 를 초과하는 경우 (3%에서 증가됨)

초과 임금증가분에 대해 근로소득증대세제 적용 가능

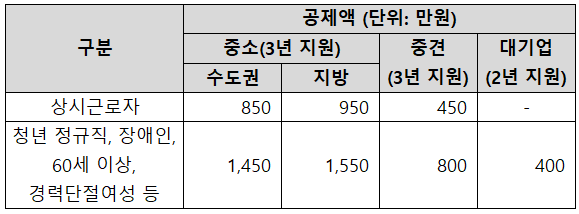

6. 통합고용세액공제 신설

- (기본공제):고용증가인원 × 1인당 세액공제액

공제 후 2년 이내 상시근로자 수가 감소하는 경우 공제금액 상당액을 추징

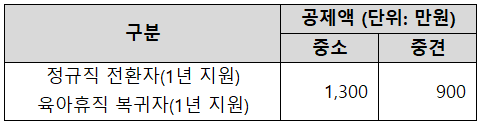

- (추가공제) : 정규직 전환・육아휴직 복귀자 인원 × 공제액

* 전체 상시근로자 수 미감소 시

전환일・복귀일로부터 2년 이내 해당 근로자와의 근로관계 종료 시 공제금액 상당액 추징

7. 지방이전기업 세액감면 감면 확대 (적용기한 2025.12.31)

8. 내국법인의 벤처기업 등 출자 과세특례 적용기한 연장 (적용기한 2025.12.31)

9. 투자・상생협력촉진세제 적용대상 축소 및 일몰연장

- 적용대상 : 상호출자제한기업 집단 소속 법인 (자기자본 500억 원 초과 법인은 제외됨)

- 적용기한 2025.12.31

- 중견기업 등이 기 적립한 차기환류적립금은 납부

* 차기환류적립금 - 미환류소득의 일부를 다음 2개 사업연도에 투자, 임금 증가 등으로 환류하기 위해 적립한 금액으로,

2개 사업연도 동안 환류되지 않은 금액에 대해 과세

10. 문화접대비 손금산입특례 적용기한 연장 (적용기한 2025.12.31)

https://www.nts.go.kr/nts/na/ntt/selectNttList.do?mi=7133&bbsId=1083

국세청

국세청

www.nts.go.kr

'각종 자료' 카테고리의 다른 글

| 각종 사이트 (회계, 세무, 공시 등) (0) | 2023.04.20 |

|---|---|

| 해외현지기업 고유번호 신청방법 (2) | 2023.04.09 |

| 해외직접투자 - 필요서류 및 사후관리 (0) | 2023.04.09 |

| 주요사항보고서 - 타법인 주식 및 출자증권 양수결정 (2) | 2023.04.09 |

| 분,반기,사업보고서 - 연결대상 종속회사 개황 (0) | 2023.04.09 |

댓글